期货早高峰-音频版

女声普通话版 下载mp3

宏观要闻

1. 当地时间8月5日,黎巴嫩真主党宣布当天凌晨使用多架无人机袭击了位于阿耶莱特哈沙哈儿(Ayelet HaShahar)的以军第91师总部。黎真主党称此次袭击是作为对以军在黎南部多个地点发动暗杀和袭击的回应。

2.据财新,8月5日公布的7月财新中国通用服务业经营活动指数(服务业PMI)录得52.1,较6月回升0.9个百分点,显示服务业扩张速度加快。

3.中国期货业协会最新数据显示,以单边计算,7月全国期货市场成交量为7.11亿手,成交额为52.42万亿元,环比分别增长23.94%和16.43%。

4.中国物流与采购联合会公布7月份中国物流业景气指数,受全国多地持续高温及洪涝灾害影响,业务需求和物流活跃度有所放缓,物流景气指数小幅回落,但保持在景气区间。7月份中国物流业景气指数为51%,环比回落0.6个百分点。

5.据上海航运交易所数据,截至2024年8月5日,上海出口集装箱结算运价指数(欧洲航线)报6160.75点,与上期相比跌1.0%。

6.美联储古尔斯比重申,美联储的工作不是对一个月较弱的劳动力数据做出反应。月度就业数据的误差范围为10万,因此不要妄下定论。当被问及市场呼吁的紧急降息时,古尔斯比称,包括加息和降息在内的选项一直放在台面上,如果经济恶化,美联储将采取措施加以修复。

全球期货市场异动

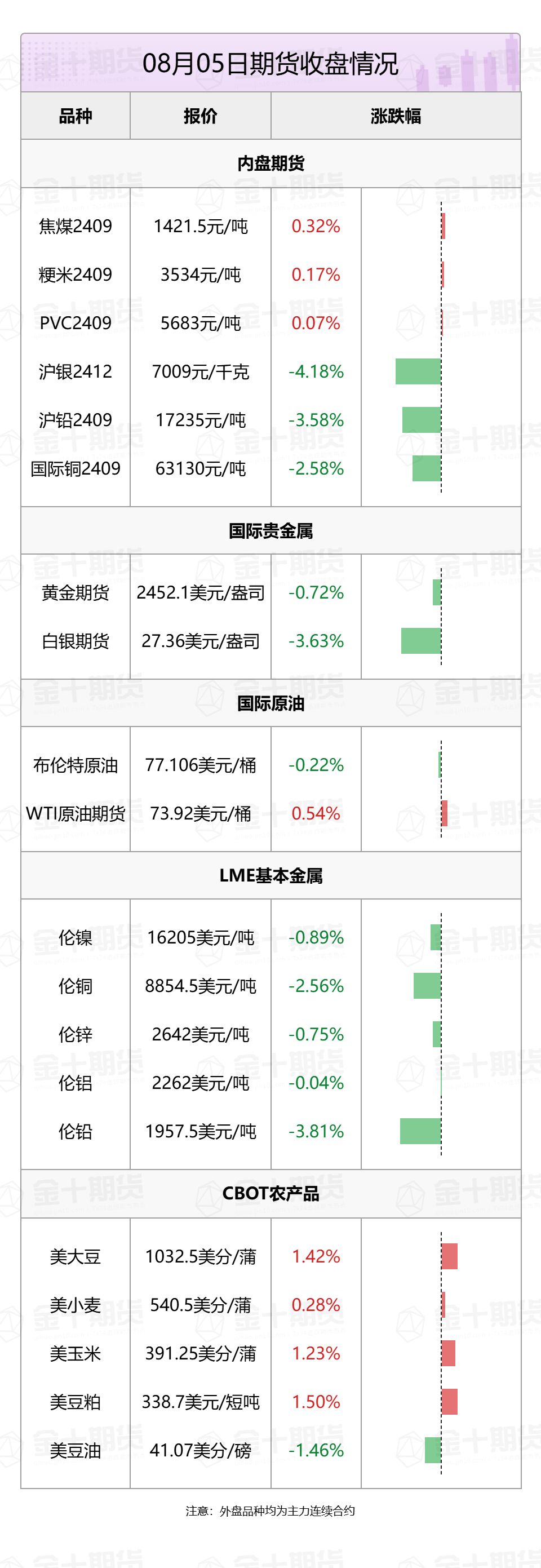

1.国际贵金属期货普遍收跌,COMEX黄金期货跌0.72%报2452.1美元/盎司,COMEX白银期货跌3.63%报27.36美元/盎司。

2.国际油价收盘涨跌不一,美油9月合约跌0.3%,报73.92美元/桶。布油10月合约涨0.57%,报77.25美元/桶。

3.伦敦基本金属全线收跌,LME期铜跌2.18%报8858美元/吨,LME期锌跌0.34%报2644美元/吨,LME期镍跌0.92%报16200美元/吨,LME期铝跌0.07%报2262美元/吨,LME期锡跌2.9%报29415美元/吨,LME期铅跌3.41%报1954美元/吨。

4. 芝加哥期货交易所(CBOT)农产品期货主力合约集体收涨,大豆期货涨1.39%报1041.5美分/蒲式耳;玉米期货涨0.99%报407.25美分/蒲式耳,小麦期货涨0.32%报540.75美分/蒲式耳。

5. 国内商品期货夜盘收盘,能源化工品表现疲软,燃油跌1.95%,丁二烯橡胶跌1.62%,原油跌1.56%,低硫燃料油跌1.32%。黑色系多数下跌。农产品普遍下跌,菜粕、棉花跌超2%,棉纱、棕榈油、豆粕跌超1%。基本金属全线收跌,沪铅跌3.58%,沪铜跌2.41%,沪锡跌2.28%,不锈钢跌1.21%,沪镍跌1.09%,沪锌跌1.02%,氧化铝跌0.57%。沪金跌1.29%,沪银跌4.18%。

黑色系热点资讯

1.据Mysteel,2024年7月29日—8月4日澳洲巴西铁矿发运总量2535.9万吨,环比增加48.3万吨。澳洲发运量1810.2万吨,环比增加242.0万吨,巴西发运量725.7万吨,环比减少193.7万吨。本期全球铁矿石发运总量3069.0万吨,环比增加50.0万吨。

2. 中国人民银行上海总部召开2024年下半年工作会议,会议指出,2024年上半年,配合上海市政府出台房地产新政,调降个人住房贷款首付比例和贷款利率水平。推动落实金融支持房地产十六条政策。

3.据Mysteel调研了解,8月有10座高炉计划检修,涉及产能约4.09万吨/天;有5座高炉计划复产,涉及产能约2.55万吨/天。经调研统计,预计8月钢联247钢厂高炉铁水日均产量235.28万吨/天,环比7月减少3.34万吨/天(7月铁水238.62万吨/天)。

4.据Mysteel,7月29日-8月4日中国47港铁矿石到港总量2805.1万吨,环比增加935.9万吨;中国45港铁矿石到港总量2610.7万吨,环比增加788.7万吨;北方六港铁矿石到港总量为1379.5万吨,环比增加403.9万吨。

农产品热点资讯

1. 据国家粮油信息中心,8—9月我国进口大豆到港量依然较多,预计8月份到港800万吨,9月份760万吨,近期国内进口大豆库存将处于高位。预计8月份油厂开机率处于高位,大豆月度压榨量在900万吨左右。预测2023/2024年度我国大豆新增供给量11784万吨,其中国产大豆产量2084万吨,大豆进口量9700万吨。

2.据国家发改委数据,截至7月31日,全国生猪出场价格为19.52元/公斤,比7月24日上升1.04%;主要批发市场玉米价格为2.48元/公斤,比7月24日下跌0.80%;猪粮比价为7.87,比7月24日上升1.81%。

3.据Mysteel调研显示, 截至2024年8月2日(第31周),全国重点地区棕榈油商业库存57.88万吨,环比上周增加7.21万吨,增幅14.23%;同比去年61.76万吨减少3.88万吨,减幅6.28%;全国重点地区豆油商业库存112.6万吨,环比上周增加3.48万吨,增幅3.19%。

4.据路透调查显示,预计马来西亚2024年7月棕榈油库存为180万吨,较6月减少1.17%,产量较6月增长12.7%,至182万吨。据彭博调查显示,预计马来西亚2024年7月棕榈油库存为185万吨,6月为184万吨,环比增加1.1%,为连续4个月增长,同比增长近7%。棕榈油产量升至183万吨,为10月以来最高。

5.船运调查机构ITS数据显示,马来西亚8月1-5日棕榈油出口量为196350吨,较上月同期出口的277705吨减少29.3%。

6.乌克兰种植者联盟表示,7月份席卷乌克兰大部分地区的创纪录热浪可能使该国2024年玉米产量减少约600万吨。乌克兰农业委员会副主席Denys Marchuk表示,受恶劣天气,许多地区的玉米单产可能下降约30%。

7.经郑商所研究决定,自2024年8月7日结算时起,菜粕期货2409合约的交易保证金标准调整为13%。

8.据Wind数据,截至2024年8月5日,全国进口大豆港口库存为751.229万吨,7月29日为775.614万吨,环比减少24.385万吨。

9.据Mysteel调研显示,截止到2024年8月2日,沿海地区主要油厂菜籽库存为34.7万吨,较上周减少1.1万吨;菜油库存为14.35万吨,较上周增加0.4万吨。

10.农业咨询机构AgRural周一表示,截至上周四,巴西中南部地区农户已完成95%的2024年第二季玉米作物收割,高于之前一周的91%和上年同期的64%。

11.美国农业部数据显示,截至2024年8月1日当周,美国大豆出口检验量为261203吨,符合市场预期,前一周修正后为408582吨,初值为403268吨。美国对中国(大陆地区)装运7591吨大豆。前一周美国对中国大陆装运8178吨大豆。当周美国对华大豆出口检验量占到该周出口检验总量的2.91%,上周是2.03%。

12.美国农业部(USDA)周二凌晨公布的每周作物生长报告显示,截至8月4日当周,美国大豆优良率为68%,高于市场预期的66%,前一周为67%,上年同期为54%。大豆开花率为86%,上一周为77%,上年同期为88%,五年均值为84%。大豆结荚率为59%,上一周为44%,上年同期为61%,五年均值为56%。

能源化工热点资讯

1. 据隆众资讯,截至8月5日,江苏苯乙烯港口样本库存总量4.44万吨,较上周期减1.13万吨,幅度降20.29%。商品量库存在2.92万吨,较上周期减0.9万吨,幅度降23.56%。

2.远兴能源回应称,公司阿拉善天然碱项目一期第四条生产线还在试车,由于设备调试等原因尚未达产,负荷尚不稳定,公司正在努力推动四线的达产。近年来,公司每年均有少量纯碱出口业务。

3.据隆众资讯,截至8月5日当周,国内沥青104家社会库库存共计258.9万吨,环比减少0.9%。国内54家沥青样本厂库库存共计113.9万吨,环比增加1.4%。

4.据两位熟悉运营情况的人士称,利比亚最大油田沙拉拉油田在周末被迫逐步减产后,于周一全面停产。该油田上周六接到了削减产量的命令,目前尚不清楚减产原因。

金属热点资讯

1.风险情绪正在迅速转变,交易员认为美联储一周内紧急降息25个基点的可能性为60%。因为美联储在最近一次会议上保持利率不变,鲍威尔表示,可能会在9月的会议上讨论降息问题。

2. 日本住友商事(Sumitomo Corporation)发布2024年第二季度生产报告。企业位于马达加斯加的Ambatovy项目生产精炼镍(镍豆)8000金属吨,产量环比增加6.67%,同比降低20%,预计2024年产量将达到35000吨

。

3.Mysteel对中国原铝生产企业进行全样本调研,2024年7月中国原铝产量初值368.62万吨,同比增长9.55%,环比增长3.65%,本月运行产能环比增加8万吨/年产能,本月运行产能继续攀高拉升产量,但增幅放缓,增量主要由云南省和四川省贡献,其他区域保持相对稳定运行。夸夸“期”谈——品种交易逻辑大揭秘!

1.流动性风险冲击金价,后市或仍存上行机会?

光大期货分析指出,后续来看,若市场果真出现流动性危机,在现金为王的基调下,美元大概率表现强势。而从周一美元走势来看,虽然盘中多次出现小反弹,但相较于上周仍出现下滑,说明市场虽有衰退预期,但流动性危机尚未发生,黄金避险属性依然对价格存在支撑。此外,从地缘局势来看,在哈马斯领导于伊朗首都德黑兰遇袭后,市场对于伊朗采取反击报复的预期大幅提升,地缘冲突的复杂性也令金价难以出现大级别下跌。本周可关注后续美国相关经济数据及美联储官员讲话,若降息幅度预期拉大,金价可能在降息交易下重返涨势。

2. 原油市场多重因素交织,下一步应该关注什么?

广发期货分析指出,国际原油市场目前处于多重因素交织的复杂局面,SC原油短期反弹的空间可能有限。供应方面,OPEC+的减产政策虽然暂时维持不变,但中东地区持续的地缘政治不稳定性为市场带来了潜在的供应风险,这可能在一定程度上给与油价支撑。但是需求方面则呈现出矛盾的信号,美国就业数据疲软暗示经济下行波动不利于油气消费,这可能抑制原油需求,加上传统消费旺季即将结束也给市场带来阴影。这种供需两端的多空博弈使得油价在下行途中出现阶段性反复的概率变大。建议密切关注地缘危机的进展、美联储政策以及季节性需求趋势,轻仓位操作为主。

近日重要期货数据和事件一览

1. 8月6日12:30,澳洲央行公布利率决议,并公布货币政策声明;同日13:30,澳洲联储主席布洛克召开货币政策新闻发布会。在疲弱的通胀数据削减了加息押注后,市场预计澳洲联储将维持利率不变。

2. 8月7日0:00,EIA公布月度短期能源展望报告。关注EIA原油月报对于美国原油产量、天然气产量预期的调整。

3. 8月9日9:30,中国公布7月CPI和PPI数据。此前数据显示,6月份,全国居民消费价格同比上涨0.2%,环比下降0.2%,PPI同比下降0.8%,环比下降0.2%。关注最新数据变化情况。

4. 8月10日待定,ITS/AmSpec/SGS公布8月1-10日马来西亚棕榈油出口数据。此前数据均显示7月1-31日马来西亚棕榈油出口量环比增长23%到31%不等,关注马棕油出口增长趋势能否延续。若继续增长则可能利多棕榈油价格。